气象指数保险是社会保险吗_天气指数保险目标

1.天气保险指数的其他问题

2.国外天气保险花样繁多 国内为何尚无专门天气保险?

3.天气保险指数的优势体现

4.水稻种植户可以购买哪些保险?

天气保险指数的其他问题

尽管与传统农业保险相比,天气指数保险有着诸多优势,但在我国实际运营过程中,仍要注意以下几点问题:

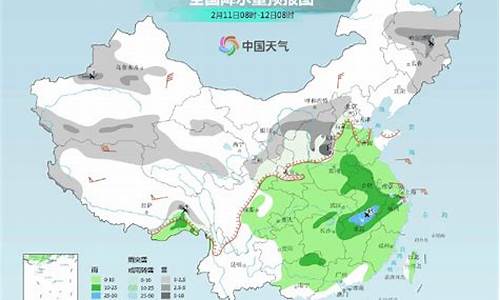

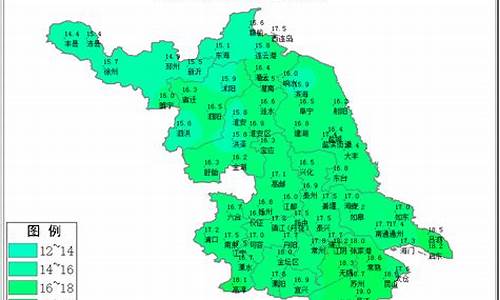

第一,需提高天气指数的制定技术。天气指数是这种保险进行赔付所依据的标准,其准确与否与保险公司的费率确定及盈余亏损息息相关。而我国幅员辽阔,自然环境和气候条件复杂多变,再考虑到部分地区的小气候的存在和我国气象技术的有限性,要想确定与农作物产量准确相关的气象指数,难度很大。

第二,基差风险。赔付的根据是现实天气指数和约定天气指数之间的偏差,因此,在同一农业保险风险区划内,所有的投保人以同样的费率购买保险,当灾害发生时投保人获得相同的赔付。但即使是遭到同样的灾害,村民与村民之间、村与村之间的受灾程度是不一样的,这样就有可能会出现这样一种状况:有的农户没有受灾,也会得到赔偿;有的受灾很严重,但得到的赔偿不足以弥补其灾害损失。

第三,并非所有地区都适合开展天气指数保险。某些高风险的地域,因为那里的风险不具有可保性,或者说用保险的方式不经济,所以在这些地区用救灾的方式可能更有效。天气指数保险也不适用于某种耕作方式或某种作物,例如某些受天气风险影响很小且灌溉系统十分发达的地域,因为那里作物的产量变化与天气指数变化的关联度很小。

国外天气保险花样繁多 国内为何尚无专门天气保险?

天气保险(在中国称作气象指数保险)指因天气异常导致企业或者个人遭受经济损失后,由保险公司向投保人提供赔偿的一种保险。举个例子来说,以前,如果您在外出旅游时遭遇到了恶劣的天气而影响了出行,甚至只能呆在屋里不能出门的话,那么就只能自认倒霉,自己和自己生气。但是,现在不同了,许多国家都推出了这种“天气保险”,如果您现在再遇到上述情况的话,就会从保险公司获得一定的赔偿,甚至还可以退掉整个旅行的费用。这种人性化的保险产品一经推出,便受到了人们的广泛关注。现在天气保险在发达国家已经得到蓬勃发展,下面,就让我们来看一下几个发达国家各具特色的天气保险。1、美国的观光天气保险美国出现“天气账单”公司在美国,天气保险也在蓬勃发展。美国人大卫·弗莱德伯格创办了全球第一家气象保险公司——“天气账单”(WeatherBill)公司。该公司是一个基于天气信息的衍生产品服务商,他们的做法是把一个电子商务网站和一种复杂的天气预报分析系统整合起来,然后向公司和个人出售天气保险单。客户可以通过Google地图选择一个天气状况,然后选择你想要支付的天气,比如晴天、阴天、雨天或者干旱等;此外,客户还可以设定预想的温度、雨雪量等具体指标。具体的做法是:客户登录“天气账单”公司网站,然后给出在某个特定时间段里不希望遇到的温度或雨量范围。“天气账单”网站会在100豪秒内查询出客户指定地区的天气预报,以及美国国家气象局记载的该地区以往30年的天气数据。网站根据气候变化做出精细的调整后,会以承保人的身份给出保单的价格。概括地说,即任何人都可以利用这一网站,在特定的地理区域内购买一份天气保险。美国除了具有专业性的气象保险公司为居民和企业提供天气保险服务外,很多大型财产保险公司也纷纷开展天气保险。在美国,每年都有超过100万的日本人到夏威夷观光,但却不时碰到令人扫兴的连阴雨天气,而困在宾馆无法出去。这既影响了人们的出游兴致,也增加了旅行费用。于是,美国的一家保险公司与一家日本旅行社合作,以去夏威夷观光的日本游客为对象,开发了一种“观光天气保险”。

天气保险指数的优势体现

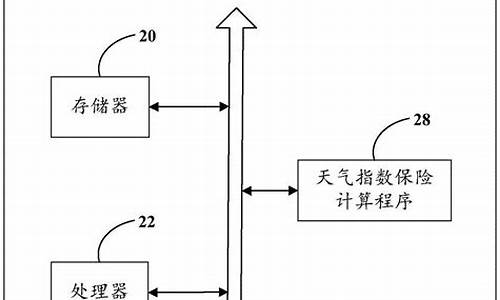

我国现行的政策性农业保险由于引入保费补贴机制而解决了农业风险高损失、高保费的精算难题,从一定程度上激发了保险需求,但它并不能消除发展中国家小农经济结构下金融服务短缺、道德风险和逆选择突出的问题。天气指数保险与传统的农业保险相比优势突出。国外的研究学者一致认为,天气指数保险按实际天气(如降雨指数低于约定指数的偏差)支付,由于保单利益的依据是客观独立的气象指标与约定承保指标,保险权益的标准化程度非常高。

首先,天气指数保险克服了信息不对称问题,有利于减少逆选择,防范道德风险。逆选择和道德风险问题的根源往往是信息不对称。尽管投保人相对于保险人更了解自己的农作物状况,但天气指数保险并不以个别生产者所实现的产量作为保险赔付的标准,而是根据现实天气指数和约定天气指数之间的偏差进行标准统一的赔付。因此,在同一农业保险风险区划内,所有的投保人以同样的费率购买保险,当灾害发生时获得相同的赔付,额外的损失责任由被保险人自己承担。这种严格规范的赔付标准极大地解决了信息不对称问题,进而解决了逆选择和道德风险问题。

其次,天气指数保险的管理成本低。天气指数保险管理成本远远低于传统农业保险,主要源于以下3方面原因:第一,天气指数保险合同是标准化合约,无需根据参保人的变化来调整合同内容。第二,天气指数保险不需要对单个农产品进行监督。第三,一旦发生保险责任损失,保险公司并不需要复杂的理赔技术和程序,只需从气象部门获取统计的气象数据,保户可直接按照公布的指数领取赔偿金。

再次,天气指数保险合同的标准化使得其易于在二级市场上流通,这不仅方便人们获取保单,而且使得其定价过程更为遵循市场供求规律。此外,较强的流动性有利于在条件成熟时将其引入资本市场,利用强大的资本市场来分散农业风险。

水稻种植户可以购买哪些保险?

水稻种植户应根据自家的实际情况,选择投保单一保险或组合保险。单一保险如“水稻农业保险”,该保险对保险水稻发生雹灾、火灾、风灾与冻灾等自然灾害造成减产时,给予保险赔偿。或者种植户也可投保农作物种植雹灾保险。农作物种植雹灾保险,承保农作物由于雹灾造成的直接损失。参加该保险,可以根据当地近三年平均亩产量的六成按照水稻平均收购价格作为每亩保险金额,也可由投保人与保险公司协商确定。遭灾后,保险公司按照实际损失程度确定损失成数、按成数乘以保险金额计付赔偿款。另外,有的省市(如安徽省)还试点了水稻天气指数保险,对发生旱灾、涝灾的农田提供赔偿。水稻旱灾指数保险通过累计降雨量和高温差指数确定干旱和高温热害的程度,并依此计算不同的理赔标准。投保水稻天气指数保险,保险公司不用挨个农田核定灾损情况,也不用农民费口舌,只要当地气象部门提供的天气指标数据超过了约定水平,农民就可以拿到保险赔偿。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。